気候危機と最近のサステナブルファイナンスの動きー企業に求められている事は何か?(第4回)

第4回

私が担当する「気候危機と最近のサステナブルファイナンスの動き」最終回では、この数年急速に盛り上がりを見せているClimate Techについて述べる。

第1回で、サステナブルファイナンスが、株や債券におけるESG投資から広がってきた話をした。今やESG投資は投資業界におけるメインストリームとなっているが、気候対応を含む地球課題であるSDGs目標達成に向けては、残念ながらサステナブルファイナンスの主流となっているESGインテグレーション手法(保有資産評価や新規投資選定にESG視点を入れ込む)だけでは十分ではない。理由としては、2030年SDGs目標達成までに時間が限られている事、また気候変動や生物多様性喪失が既に危機的状況であり、解決に向けてはSDGsが求めるバックキャスティングの発想をベースにした新たな技術開発が欠かせないからである。またその資金としては、主に高いリスクへの投資資金であるベンチャー投資やPE投資の活用が求められており、今回はその辺りについて述べる事とする。

はじめに

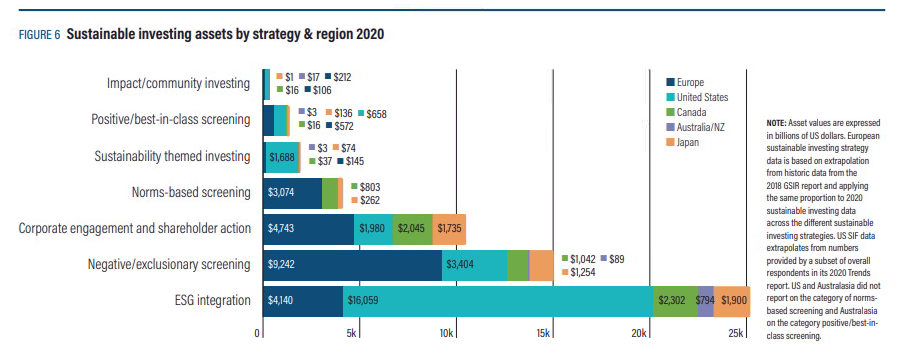

第1回のブログでも取り上げた世界のサステナブルファイナンスについてGSIAが取り纏めた最新レポートにある下のグラフにおいてインパクト投資残高が示されている。主流のESGインテグレーション残高とはかなり開きがあることがわかる。

参考:JSIFによるインパクト投資の定義

インパクト投資 次の①~④の要素すべてを満たす投資

① 投資時に、環境、社会、経済のいずれの側面においても重大なネガティブインパクトを適切に 緩和・管理することを前提に、少なくとも一つの側面においてポジティブなインパクトを生み出 す意図を持つもの

② インパクトの評価及びモニタリングを行うもの

③ インパクトの評価結果及びモニタリング結果の情報開示を行うもの(※一般公開ではなく資金 拠出者のみに開示でも可)

④ 中長期的な視点に基づき、個々の金融機関/投資家にとって適切なリスク・リターンを確保し ようとするもの (環境省「ポジティブインパクトファイナンスタスクフォース」のインパクトファイナンスの定義に準拠)

出典:https://japansif.com/wp-content/uploads/2021/11/JSIF%E6%8A%95%E8%B3%87%E6%AE%8B%E9%AB%98%E8%AA%BF%E6%9F%BB2021-1.pdf

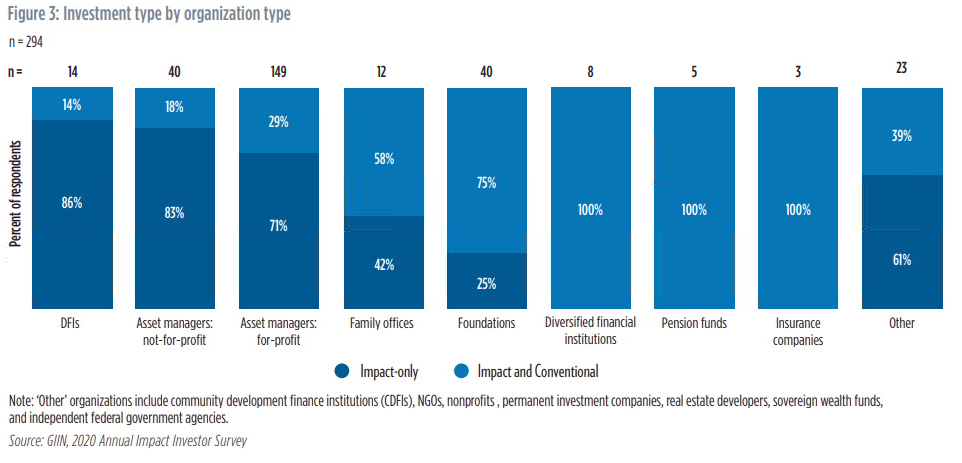

また、インパクト投資の資金の出し手がどの機関であるかについては下のグラフが参考になる。私が所属する生命保険会社や年金基金は、運用方針から鑑み、思考方法を取り入れる事は出来ても、リターンは高いがリスクも相当高いインパクト投資の主たる資金の出し手になるのは、現時点ではかなり困難かもしれない。

出典:http://www.gsi-alliance.org/wp-content/uploads/2021/08/GSIR-20201.pdf

しかしながら、運用資金の性格は様々であるので、気候対応に向けた技術開発において資金ニーズがあり、外部からの資金調達を考える企業にとっては、その必要資金の性格を鑑み、どの機関から資金調達をすれば調達が可能になるか幅広い視点から考える必要がある。日本では、欧米に比べてベンチャー投資関連の市場サイズは小さいが、海外に出れば様々な資金の出し手があり、事業の将来性が高く、またCFO等を含めたマネジメントメンバーが揃っていれば、調達資金の金額も日本に比べて桁違いの額を調達することも可能である。例えば、下の運用会社では、2021年7月にClimate Techに特化したインパクトファンドを設立し、投資家から5400万ドルを集めてファンドを設立している。

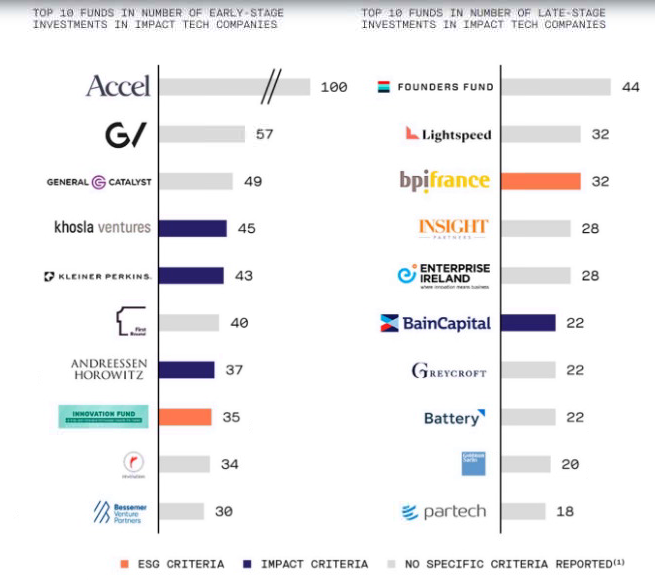

下の図は、気候関連に限らないが、テック企業に投資しているインパクト投資ファンドのトップ10である。投資に携わる人には馴染みのあるファンド名が並んでいる。運用機関の方針により、企業のアーリーステージに対して資金を出す会社と主にレートステージに資金の出し手となる会社が異なることが判るであろう。

出典:「Impact investing and the rise of sustainable Tech」GP. Bullhound 社

https://www.gpbullhound.com/research/impact-investing/the-view-from-gp-bullhound

Middle East Green Initiative Summit

日本ではあまり報道されることがなかったが、2021年10月25日から、サウジアラビアの首都リヤドで中東グリーン・イニシアティブ・サミット(https://www.saudigreeninitiative.org/events/middle-east-green-initiative-summit/)が開催された。このサミットには、中東各国の首長ほか、米国大統領気候変動問題担当特使のケリー氏がCOP26に参加する直前に立ち寄り参加しているほか、世界最大の資産運用会社であるブラックロックCEOのラリー・フィンク氏も参加した。フィンク氏は、このサミットにおいて、今後出現する1000のユニコーン企業はClimate Tech関連になるだろうと予想するコメントをしている。

勿論、主催国であるサウジアラビアは、テクノロジーのスタートアップに対して、従来の約1.5倍となる4億ドルのローン提供を公表したほか、世界最大の原油輸出企業である国有サウジアラムコが2050年までのネットゼロを公表したことは重要だ。

出典:https://www.reuters.com/business/cop/aramco-aims-net-zero-emissions-operations-by-2050-ceo-says-2021-10-23/

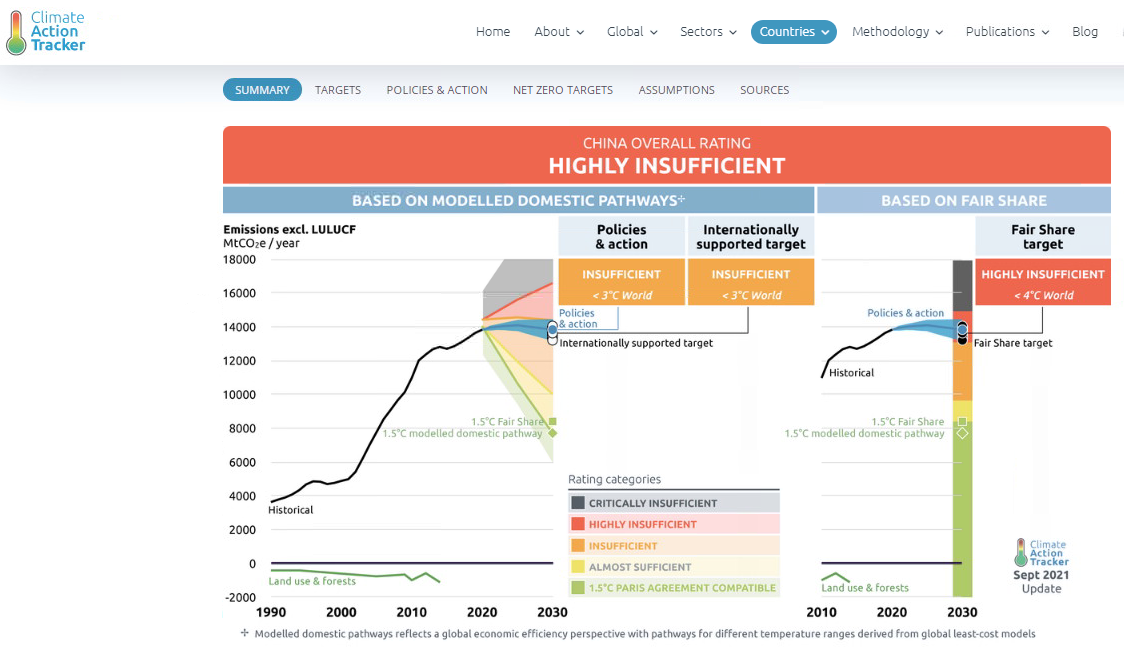

日本の隣国の中国においても、気候NGOからは厳しい評価を受け課題はあるものの、気候変動対応は重要な国の産業政策の一つとなっている。

参考:Climate Action Tracker

https://climateactiontracker.org/countries/china/#:~:text=China%20is%20implementing%20significant%20policies%20in%20multiple%20sectors,consumption%20by%202020%2C%20among%20other%20energy%20related%20targets

中国は2060年迄にカーボンネットゼロを公約しているが、それに向けて、昨年9月には2030年までに風力発電を700GWまでに拡大することを公表している。

国内でも気候変動対応に関して近年関心が高まり、昨年公表した政府の新エネルギー基本計画においても再生エネルギーの比率を高めることが公表されているものの、世界はもっと動きが速いし、様々な点で先を行っていると認識している。

Climate Tech 対象領域

さて、Climate Techの対象領域について述べる。2000年代初めの頃は、Climate Techではなく、Clean Techという言葉が使われていた。その当時の対象は、電力・再生エネルギーであった。一方で、最近Climate Techと言う場合、もちろん、電力・再生エネルギー領域も含まれるが、それ以外も含まれている事に注視している。例えば、Yale大学によると、再生エネルギー、EVによる交通手段(そのための電池等を含む)、エネルギー効率の良い建物、脱炭素に有用な素材、食品・農業、CO2の捕獲及び格納、IT(気候変動対応に向けたデータ収集、・分析等)など、幅広い産業に関わるとしている。

出典:Beyond the buzzword: What is Climate Tech? Yale Center for business and environment

2021年公表されたPWCのレポートによれば、下記の領域が含まれている。このレポートにおいても、対象は広く、捉え方によっては、ほぼ全産業に関連しているのではないかとも思える。

出典:State of Climate Tech 2021

https://www.pwc.com/gx/en/sustainability/publications/assets/pwc-state-of-climate-tech-report.pdf

Climate Tech 投資動向(残高)

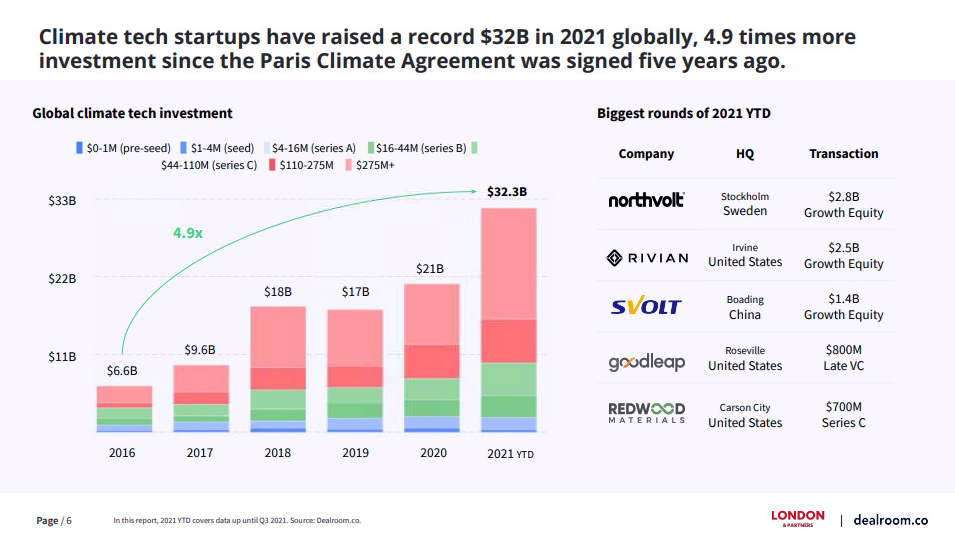

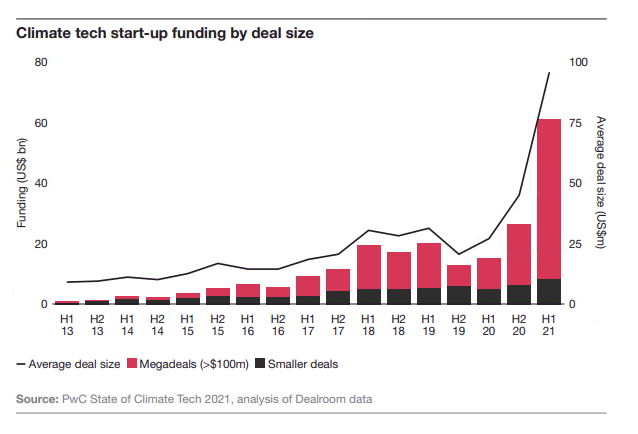

下のグラフを見ると、気候変動対応に関してパリ協定以降、Climate Techのスタートアップへの投資が急増しているのが明白だ。

また、下のグラフからは、2021年に入り1件あたりの投資サイズが格段に大きくなっている事も認識できる。

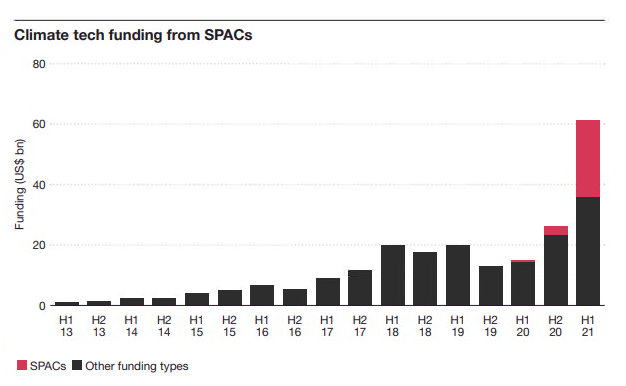

また、下のグラフからは米国で急増している新しい上場方法としてのSPAC利用による資金調達が急増しているのが判る。

出典(上2点とも):https://www.pwc.com/gx/en/sustainability/publications/assets/pwc-state-of-climate-tech-report.pdf

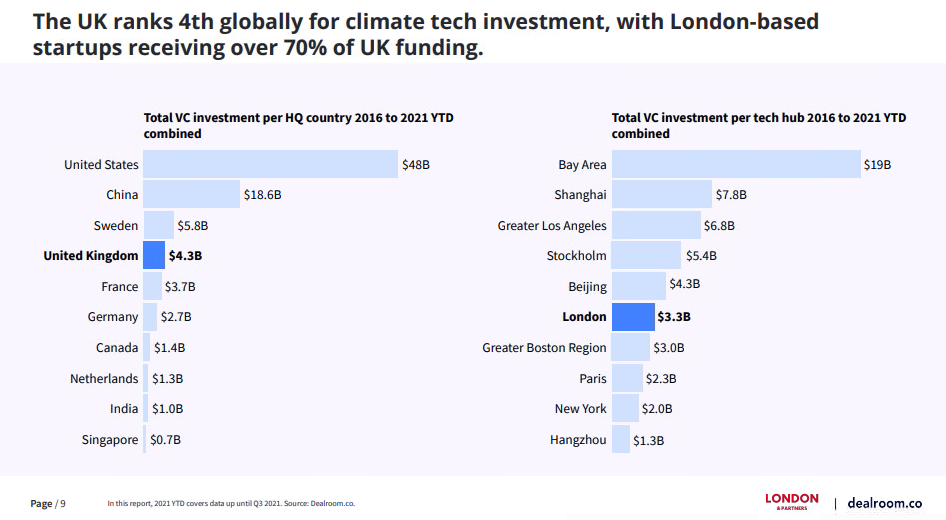

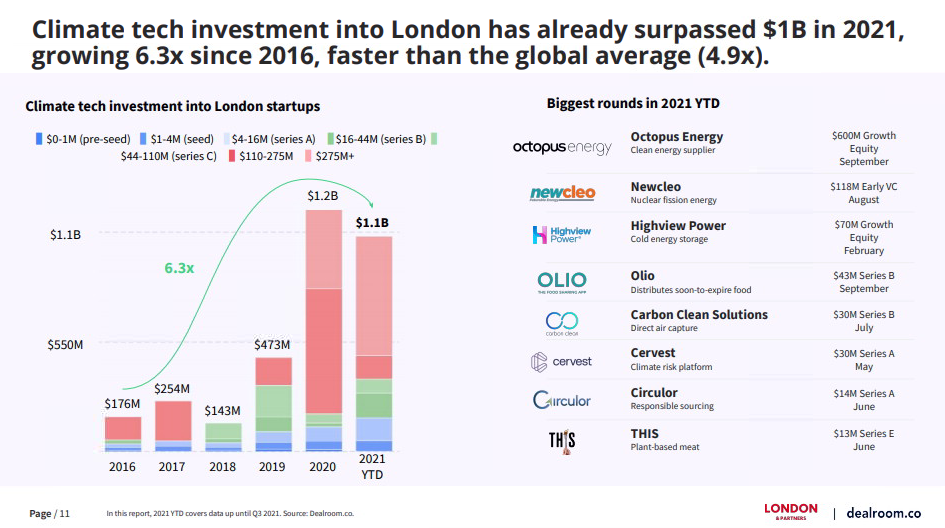

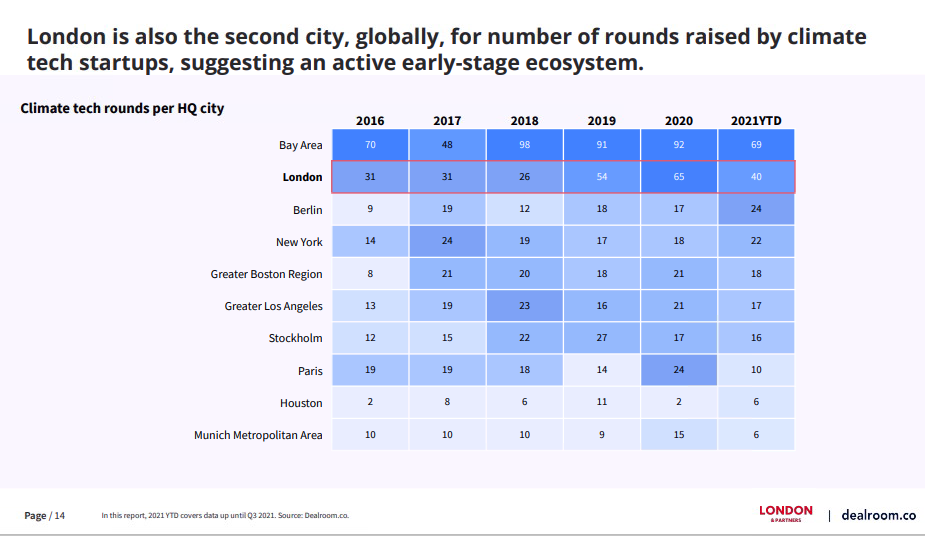

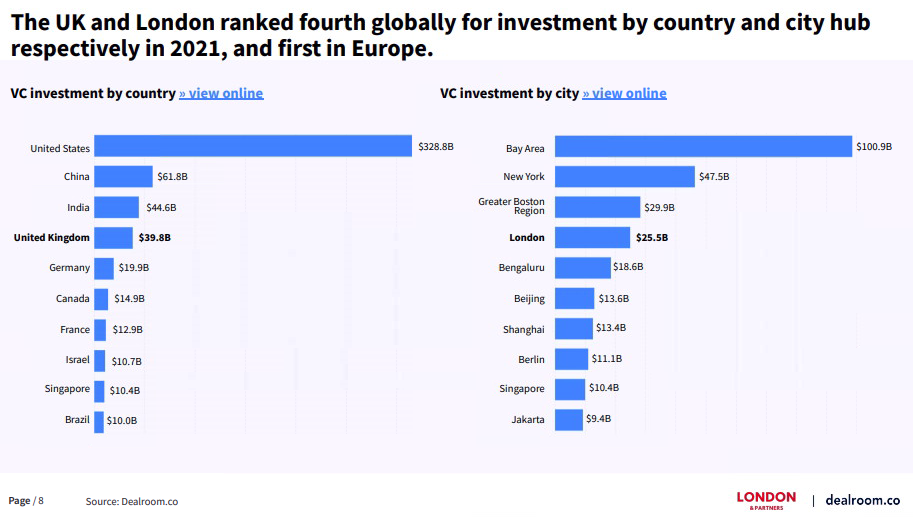

では次に、どの国の投資が多いのかを見てみたい。こちらのデータは、昨年COP26開催国となった英国に向けた報告書資料なので、UKがハイライトされているグラフとなっている。やはり、この分野においても、シリコンバレーがある米国が一位で、次に上海や北京を抱える中国が二位になっていることが興味深い。

出典:https://dealroom.co/uploaded/2021/10/Dealroom-London-and-Partners-Climate-Tech-report-2021.pdf?x21552

しかし、COP26開催国である英国への投資が、英国が投資のエコシステムを整えた結果、この分野で伸びている事も示されており、海外から資金を呼び込みたい日本としては参考になるデータではなかろうか。

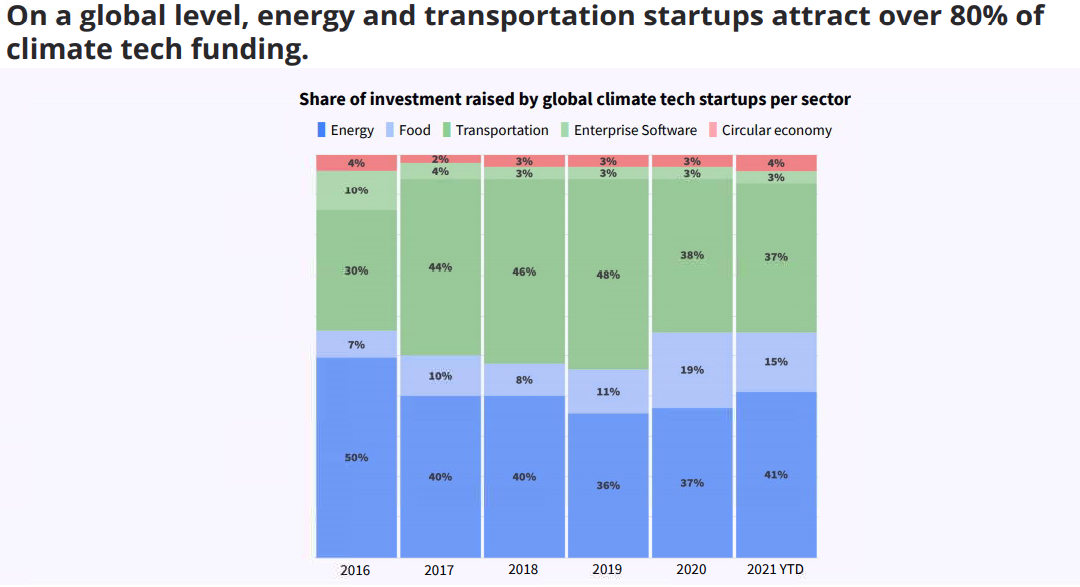

先に、Climate Techが対象とする業界について触れたが、以下において若干区分は前のとは異なるが、Climate Tech投資においては、エネルギー領域と輸送(EVを含む)領域が大半を占めていることが判る。

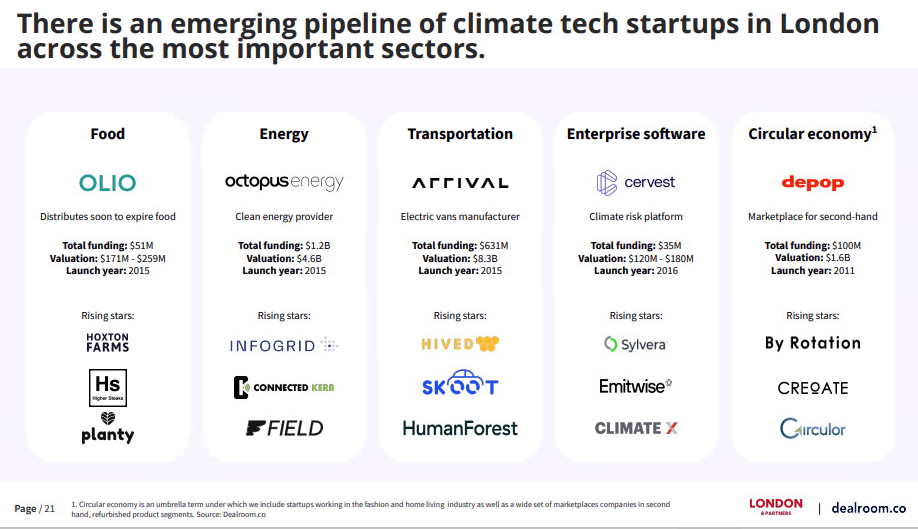

以下は、英国企業に限定したリストだが、各領域の企業名が挙げられているので、今後、同領域への進出や投資を検討する企業にとって参考になるのではないだろうか。

CES 2022

2022年1月5-8日にラスベガスでテクノロジー見本市CES 2022(https://www.ces.tech/)が開催された。

今回、オミクロン株の急拡大やアマゾン等の大企業の展示取りやめがあり、参加人数は減少したとはいえ4万人の参加があった。日本からはソニーの吉田CEOがEVを発表するなど、欧米の主たる量産車メーカーのみならずベトナム企業からからもEVが発表され、Climate Tech 関連ではEVのメインストリーム化が目立った。

出典:https://www.sony.com/ja/SonyInfo/News/Press/202201/22-002/

今回のCESのもう一つの特徴としては、スタートアップがプレゼンするEureka Parkに気候変動関連企業が多く参加し盛り上がった事、日本のスタートアップ企業が、JETROの支援もあり多数参加した事があげられると思う。

参考:https://www.jetro.go.jp/events/iib/779846d6fdc4769f.html

出典: https://time.com/6138769/ces-tech-climate-change/

出典:https://www.pronews.jp/special/202201071753260402.html

テクノロジー分野と言えば、インドの名前が挙がることが多いが、Tech 投資においては、2021年インドは3位となり、都市でいうとバンガロールが5位にとなった。この分野に賭けるインドの意気込みを記事見出しから感じることができる。Climate Tech関連投資においては10位に入ったばかりなので、今後期待するところである。ただ、日本の名が余り聞こえないのは寂しいかぎりである。

出典:https://dealroom.co/uploaded/2022/01/Dealroom-London-report-2022-Jan.pdf

資源大手シェブロンが気候テック企業を買収

これまでは、ベンチャー投資を中心に述べてきたが、直近で資源大手のシェブロンが、Climate Tech関連企業のインキュベーターへの投資を発表している。これまで株主総会等で資源メジャーに対して気候関連NGOから株主提案等がされ、議案が可決される動きが強まっているが、今後、今回の投資が他企業へどのような影響を及ぼすのか関心を持って視ている。

出典:https://en.globes.co.il/en/article-chevron-bids-for-stake-in-israels-climate-tech-incubator-1001397704

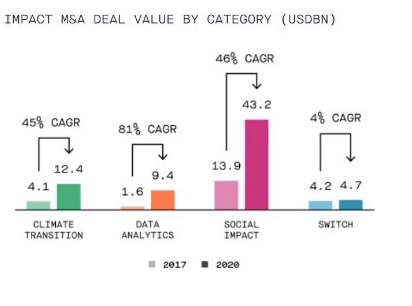

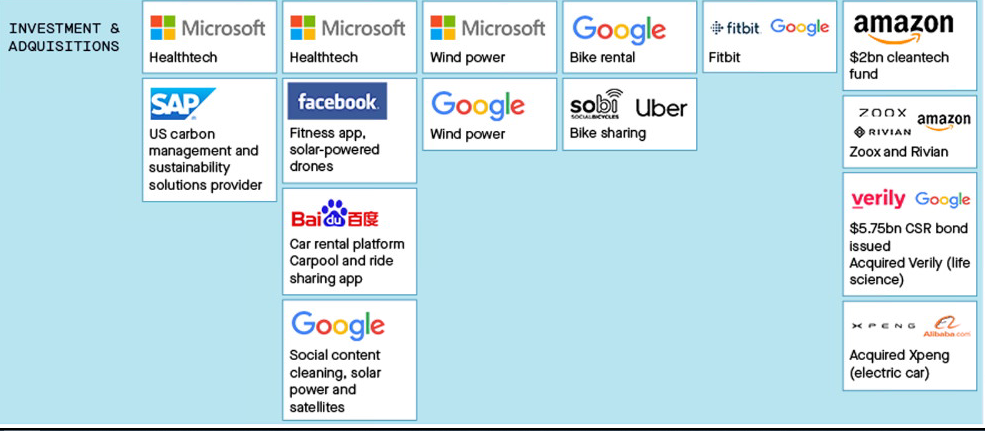

下の図によれば、M&AにおいてESG関連であるClimate TransitionやSocial関連の伸びが示されている。

出典:https://www.gpbullhound.com/research/impact-investing/tech-giants-pushing-sustainable-practices

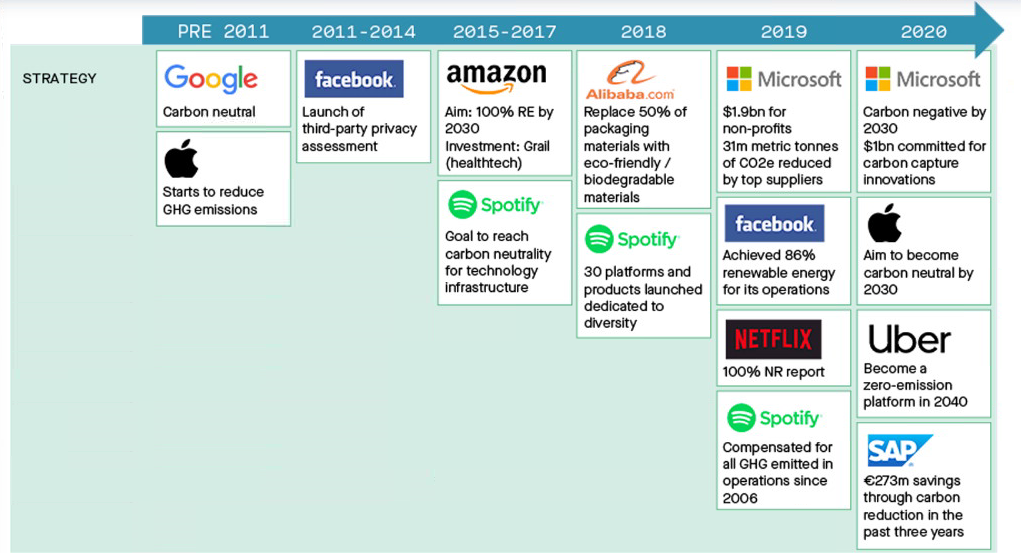

TECH企業による気候危機対応戦略

Climate Tech領域にIT分野があると先に述べたが、テック企業も気候危機対応に様々な角度から事業機会を模索し、投資を進めており、今後もその勢いは当面留まるところを知らないであろう。下の図ではGAFA企業がこの分野への投資を進めている事が判る。

出典:https://www.gpbullhound.com/research/impact-investing/tech-giants-pushing-sustainable-practices

Climate Tech に関わる課題

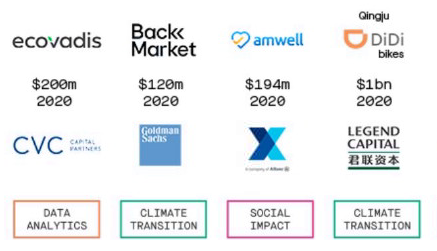

これまでClimate Tech投資の興隆について述べたが、実際に、これらの投資が最終的な目的である地球温暖化の主たる要因となっている脱炭素にどれだけ貢献しているのかを調べると、まだまだ課題が多いことが判る。

下図は、右に行けば行くほど脱炭素にプラスであり、上に行けば行くほど、投資金額が大きいことを示している。

つまり、最近日本で関心が高まっている代替フードの効果は高いものの、CCUSや低GHG船などの脱炭素への貢献はこの領域における様々な手段から考えると効果がそれほど高くないことが示されている。

出典:https://www.pwc.com/gx/en/sustainability/publications/assets/pwc-state-of-climate-tech-report.pdf

日本においては、Climate TechにおいてEV関連投資(電池等も含む)は伸びているが、その他の領域に関してはこまだ未知の領域という分野もあり、自社の事業機会として捉えていない会社もあるのではないだろうか。

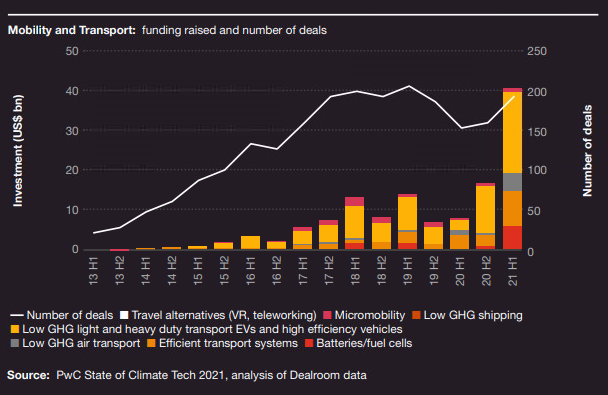

Climate Techの事業分野において下は輸送関連への投資に関するグラフであるが、大方の認識の通り急増しているが領域が広がっているのことも注視したい。

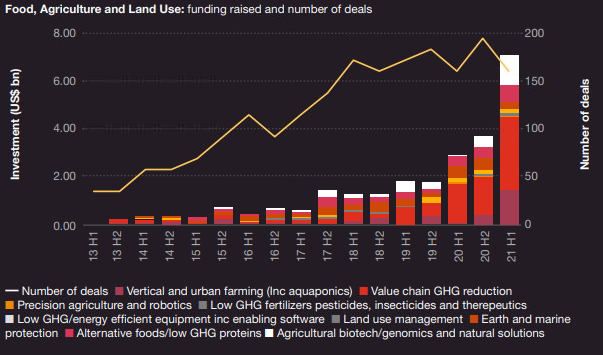

下図は食品・農業・土地利用に関してのグラブである。この分野においては国土の狭い日本において、水産業等を含め既に技術がある程度確立してる領域もあり、今後更に技術に磨きをかければ、有望投資先となる可能性もあるかもしれない。

出典:https://www.pwc.com/gx/en/sustainability/publications/assets/pwc-state-of-climate-tech-report.pdf

Climate Techの最終目的は、地球課題であるSDGs目標における気候危機解消のための技術であり、そのための投資が所謂make moneyのみを目的としたものとなって欲しくないと期待している。

出典:

気候危機で、平穏な生活を送れなくなるほか、コロナ禍で貧富の差がますます拡大しているとの報道がある。投資リターンが高い事は重要であるが、それがまた次の投資資金として、SDGsの目的である公平で安心した暮らしができる社会構築に使われることを願っている。

最後に

最近、対照的な二つの面白い記事を見つけたので紹介する。

一つ目は、既にネットフリックスで視た人もいるかもしれない映画「Don’t’ Look Up」についての記事である。

この映画は、彗星が地球に衝突する可能性を発見した学生と科学者のその後の対応と、この情報に関して正確な情報を得ることができない一般大衆の悲劇について描かれている。

出典:https://slate.com/technology/2021/12/dont-look-up-netflix-climate-change-allegory.html

もうひとつは、歴史学者が、最近の気候変動に関するデータに関心を持ち、気候が人間社会に与える影響を鑑み、これまでの歴史認識を変える話である。

出典:https://e360.yale.edu/features/climate-clues-from-the-past-prompt-new-look-at-history

この二つの記事から、一つは、正しい情報を得る重要性を再確認する意義、もうひとつは、これまで交流の少なかった分野に関心を持つことで新たな発見がある事、また今起きている気候危機対応を考える上で、過去の歴史から学ぶ意義について考えさせられた。

気候問題は、科学的用語等も含め一般の人たちには慣れない言葉が多数あり、これについて理解したり、自分で考えたりすることが難しいと思う人も多いと思う。だからと言って、専門家だけに任せておけばよい問題ではなく、一人ひとりが、先ずは、今起きている日常生活に災害を及ぼしている問題に関心を持ち、解決方法を探り、小さな事であっても課題解決に向けて、できる事から始める事が重要であると思う。「隗より始めよ」ではないが、身近な事から始め、それが共感を呼び、周りに広がってゆき、ひいては企業や政府に対して良きステークホルダーとして影響を及ぼすようになる事となるのではないかと願っている。また企業にあっては、自社が気づいていない事業機会、他企業との連携可能性や、資金調達などを検討する上で参考となるデータを今回のブログを通じてご紹介してみた。多少なりとも皆様のヒントになれば望外の幸せである。

(おわり)

銭谷美幸

第一生命保険(株)運用企画部 フェロー

兼 第一生命ホールディングス(株)経営企画ユニットフェロー